予定納税とは?納税対象者や納付期限・減額申請を解説

所得税には、前年に納めた税金が一定額を上回った場合、その年の税金の一部を事前に納める「予定納税」の制度があります。特に個人事業主は、予定納税の対象となる場合があるので、制度の仕組みや注意点を正しく理解しておくことが大切です。

ここでは、予定納税制度の概要と対象者、予定納税額の算出方法、納付方法のほか、消費税・法人税の一部前払い制度についても解説します。

目次

予定納税とは?

予定納税とは、所得税および復興特別所得税に適用され、前年度に一定額以上の税金を納めた人に対して、その年の税金の一部を事前に納付することを義務づける制度です。自分の意思で納めるかどうかを選べる制度ではなく、一定の要件を満たした場合は必ず適用されます。

予定納税の納付が期限に遅れると、延滞税が加算される点にも注意が必要です。

また、法人税や消費税についても、似たような制度として「中間申告」という税金の前払い制度が存在します。こちらも後述しますので、あわせて理解しておくとよいでしょう。

予定納税の対象者

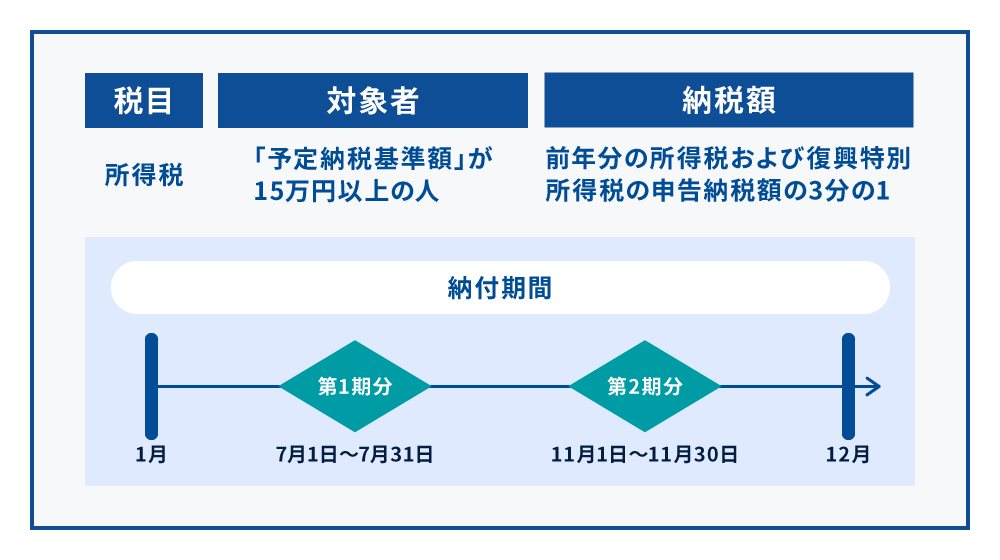

予定納税の対象となるのは、5月15日時点で確定している「予定納税基準額」が15万円以上の人です。予定納税基準額とは、基本的に前年分の所得税と復興特別所得税の申告納税額を指します(※)。

予定納税の対象者には、6月15日までに税務署から「所得税及び復興特別所得税の予定納税額の通知書」が送付されます。通知は書面のほか、e-Taxを通じて届く場合もあります。

※前年の所得に次のような項目が含まれている場合は、予定納税基準額の算出方法が異なることがあります。

- ・山林所得や退職所得などの分離課税所得(上場株式等の配当などは除く)

- ・譲渡所得、一時所得、雑所得などの臨時的な所得

- ・外国税額控除の適用を受けている場合

- ・災害減免法の適用を受けている場合

予定納税額の算出方法と納付スケジュール

予定納税額は、前年分の所得税および復興特別所得税の申告納税額をもとに算出されます。原則として、予定納税額の3分の1ずつを前期分・後期分の年2回に分けて納付する仕組みです。

年2回の納付のタイミングは次の通りです。

<予定納税の納付スケジュール>

- ・第1期分:7月1日〜7月31日

- ・第2期分:11月1日〜11月30日

なお、予定納税は、あくまで前年の税額をもとにした「見込み納税」であるため、納付の段階ではその年の正確な納税額はわかりません。翌年の確定申告で実際の税額を申告し、過不足を精算することになります。予定納税額が多すぎた場合は還付され、不足していた場合は追加で納税する必要があります。

<予定納税の算出例>

【例1:追加納税するケース】

- ・前年(2023年)の申告納税額:30万円

- ・予定納税額:10万円(第1期)+ 10万円(第2期)= 計20万円

- ・2024年分の実際の税額:28万円

- ・精算: 28万円 - 20万円 = 8万円

→翌年(2025年)の確定申告で8万円を納税する

【例2:還付されるケース】

- ・前年(2023年)の申告納税額:30万円

- ・予定納税額:10万円(第1期)+ 10万円(第2期)= 計20万円

- ・2024年分の実際の税額:19万円

- ・精算: 19万円 - 20万円 = -1万円

→翌年(2025年)の確定申告で1万円が還付される

予定納税の納付方法

予定納税の納付方法は、通常の国税と同様に、いくつかの選択肢の中から選んで支払うことができます。利用しやすい方法を選び、納付期限までに確実に納めることが重要です。

予定納税の納付方法は下記の通りです。

■予定納税の納付方法

| 振替納税 | 事前に届け出た預貯金口座から、指定日に自動的に引き落とされる方法です。振替依頼書は税務署や金融機関、e-Taxから提出できます。 |

|---|---|

| ダイレクト納付 (e-Taxによる口座振替) |

e-Taxを利用し、あらかじめ登録した口座から任意の期日に引き落とすことができます。 |

| インターネットバンキング | インターネットバンキングやATMを利用して納付できます。利用にはe-Taxの開始手続きが必要です。 |

| クレジットカード納付 | 「国税クレジットカードお支払いサイト」から納付可能です。決済手数料がかかりますが、ポイントが貯まるカードもあります。 |

| スマホアプリ納付 | e-Taxを経由し、対応するスマホ決済アプリで納付できます。30万円以下の納税額に限り利用可能です。対応アプリにはPayPay、d払い、au PAY、メルペイ、Amazon Pay、楽天ペイなどがあります。 |

| コンビニ納付 | 税務署から届くバーコード付き納付書を使って、コンビニで納付できます(30万円以下のみ対応)。 |

| 直接納付 | 税務署や金融機関の窓口に現金と納付書を持参し、直接納付します。領収証書が発行されます。 |

予定納税の期日に遅れるとどうなる?

予定納税は任意の制度ではなく、要件を満たした場合は必ず納付しなければならない義務です。もし納付期限を過ぎてしまった場合には、延滞税が課されます。

延滞税は、納期限の翌日から納付日までの日数に応じて加算され、納めるべき税額が多くなります。

下記は、延滞税の加算率の例です(※2025年11月時点の情報にもとづく)。

<延滞税の加算例>

- ・納期限の翌日から2ヵ月以内の場合

「年率7.3%」または「延滞税特例基準割合+1.0%」のいずれか低いほう(2025年11月現在では2.4%) - ・納期限の翌日から2ヵ月を超えた場合

「年率14.6%」または「延滞税特例基準割合+7.3%」のいずれか低いほう(2025年11月現在では8.7%)

納税が困難な場合は減額申請が可能

予定納税は、前年の所得をもとに税額が決まるため、今年の収入が減少している場合でも、前年並みの金額を納める必要があります。しかし、業績不振や災害などで所得が大きく減る見込みがある場合には、「予定納税額の減額申請」が可能です。

減額申請が認められれば、負担を軽減でき、必要以上の納税を防ぐことができます。

減額申請ができるケースと、減額申請の手続きは下記の通りです。

減額申請ができるケース

予定納税の減額申請が認められるのは、たとえば下記のような場合です。

- ・廃業・休業・失業により所得が減ると見込まれる場合

- ・業況不振などにより今年の所得が前年より明らかに少なくなる場合

- ・災害や盗難、横領などにより事業用資産に損害が出た場合

- ・控除や税額控除の増加により、実際の税額が下がる見込みがある場合

基本的には、今年の申告納税見積額が、税務署から通知された予定納税基準額を下回る見込みであることが条件となります。

減額申請の手続きと提出期限

減額申請を行うには、「予定納税額の減額申請書」を作成し、納税地を管轄する税務署に提出します。提出方法は、書面またはe-Taxいずれでも可能です。あわせて、申告納税見積額の根拠となる資料(損益計算書など)を添付する必要があります。

申請書は国税庁「A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続」からダウンロード可能です。

また、申請書の提出期限は下記の通りです。

- ・第1期・第2期分の減額申請:7月1日~7月15日

- ・第2期分のみの減額申請:11月1日~11月15日

※期限が土日祝日に当たる場合は、翌平日が締切となります

予定納税の金額が実情に合わないと感じたら、早めに減額申請を検討することが重要です。状況に応じた適切な対応で、過剰な納税を防ぎましょう。

法人税と消費税の中間申告

予定納税と同様に、法人税や消費税にも「中間申告」という税金の前払い制度があります。これは、前年度の税額が一定額を超える場合に、年の途中でその一部を納付する義務が生じる制度です。中間申告も予定納税と同じく任意ではなく、条件を満たせば必ず対応が求められます。

なお、実際の税額との差額については、確定申告の際に精算されます。

ここでは、法人税と消費税の中間申告については解説します。

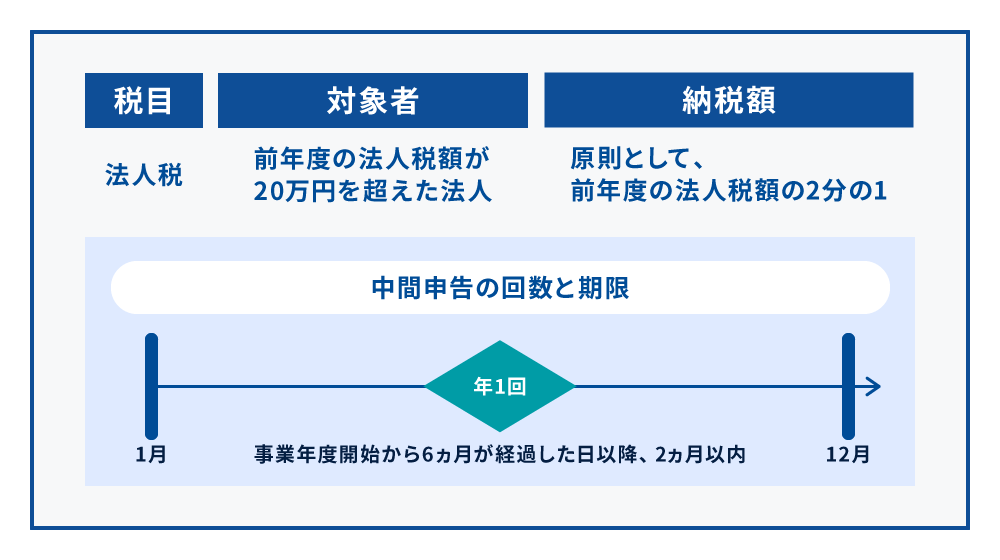

法人税

法人税の中間申告が必要になるのは、前年度の法人税額が20万円を超えた法人です。中間申告書は、所轄の税務署に提出し、通常の国税と同様の方法で納付します。e-Taxを利用した提出も可能です。

中間申告の期限

事業年度開始から6ヵ月が経過した日以降、2ヵ月以内

納付額

原則として、前年度の法人税額の2分の1

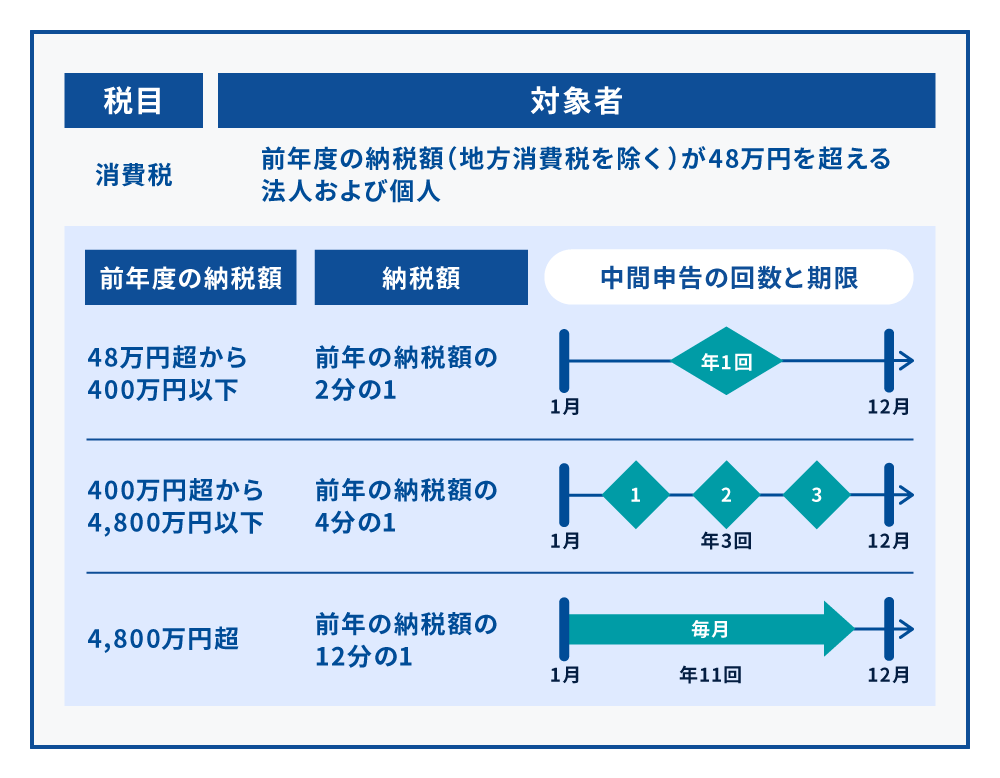

消費税

消費税については、前年度の納税額(地方消費税を除く)が48万円を超える法人および個人に、中間申告義務が発生します。48万円以下の場合、申告は任意です。

申告期限は、中間申告対象期間の末日の翌日から2ヵ月以内です。なお、前年の納税額によって、申告・納付の回数が年1回・3回・11回と異なります。

会計事務の負担を軽減するには法人クレジットカードが役立つ

予定納税は、対象となれば原則として年2回、事前に税金を納めなければならない制度です。さらに、個人事業主の場合は確定申告のほか、条件によっては消費税の中間申告も必要となるため、会計まわりの事務負担は決して小さくありません。

こうした負担を軽減する手段のひとつが、法人クレジットカードの活用です。法人カードで経費や税金の支払いをまとめておけば、取引明細の確認だけで支出を可視化でき、会計処理が格段に効率化されます。

また、会計ソフトと連携すれば記帳作業も自動化でき、経費の計上漏れ防止にもつながるでしょう。さらに、追加カードを従業員に持たせれば、立替精算の手間も省け、日々の経理業務の効率化が進みます。

法人カードにもいろいろなものがありますが、ビジネスで役立つ高いステータスと充実した特典・サービスを考えると、ダイナースクラブのクレジットカードがおすすめです。

ここでは、ダイナースクラブのビジネスカード「ダイナースクラブ ビジネスカード」と、経費決済専用カード「ダイナースクラブ ビジネス・アカウントカード」の特徴をご紹介します。

ダイナースクラブ ビジネスカードの特徴

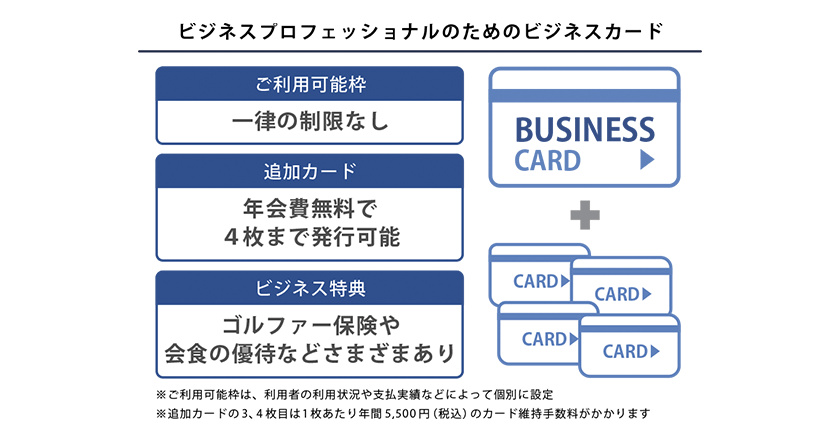

ダイナースクラブ ビジネスカードは、個人事業主・法人経営者向けのビジネス専用カードです。法人・団体などの代表者や役員、または個人事業主であればお申し込みいただけます。

ダイナースクラブ ビジネスカードの特徴は次の通りです。

・企業役員や医師、弁護士など、社会的信用の高い人々に利用されてきた実績がある

ダイナースクラブはアメリカで1950年に誕生し、クレジットカード業界をリードしてきた世界初の多目的クレジットカードです。日本では1961年から発行を開始し、以来、企業の役員、医師や弁護士といった国家資格を有する方など、社会的信用の高い方をメンバーとしてお迎えしてきました。

創業当時から今に至るまでの、クラブの信頼とステータスを高めるための積み上げがあるからこそ、ステータスカードとして広く認知されています。

・ダイナースクラブ ビジネスカードならではのサービスが利用できる

ダイナースクラブカードで利用できるサービスにプラスして、さらにビジネスに役立つ優待特典も多数ご利用いただけます。

たとえば、会計ソフトの優待サービス、税務相談や法律相談などの優待サービスがあるほか、事業承継やM&Aなどのビジネスコンサルティングサービスなどもあります。ゴルファー保険をはじめとするゴルフ優待サービスや加盟店優待、JALオンラインのインターネット予約サービスなどもご利用いただけますので、さまざまなビジネスシーンにご活用ください。

・ポイントの有効期限なしで、ワンランク上の賞品と交換できる

ダイナースクラブのポイントには有効期限がないため、好きなタイミングでポイントをご利用いただけます。貯めたポイントは、厳選グルメや人気メーカーの家電、ゴルフ用品、各種商品券などに交換可能です。いずれもステータスカードにふさわしい、ワンランク上の賞品がラインナップされています。

・利用可能枠に一律の制限なし

ダイナースクラブのカードは、ご利用可能枠に一律の制限はありません。一人ひとりの利用状況や支払い実績に応じて、個別に設定されます。高額なお買い物の際は事前にご相談いただけるサービスもあります。

・登記事項証明書の提出が不要、個人の信用でお申し込みができる

ダイナースクラブ ビジネスカードは、申込時に登記事項証明書(登記簿謄本)の提出は必要なく、事業主の信用情報だけでお申し込みができます。法人経営者・個人事業主のどちらでも、お申し込みが可能です。

・充実のビジネス特典がある

加盟店優待「ビジネス・オファー」、会計ソフト「freee」の優待、会員限定の招待イベントなど、ビジネスカードならではの特典も充実しています。

・従業員を含めた経費の一元管理が可能

ダイナースクラブ ビジネスカードは、18歳以上の従業員に対し、追加カードを4枚まで年会費無料で発行可能です(3、4枚目は1枚あたり年間5,500円(税込)のカード維持手数料がかかります)。従業員を含めた経費の一元管理が可能になり、出張費の精算や仮払いの手間も省けます。

■ダイナースクラブ ビジネスカードの主な特徴

| 年会費 | 基本会員 27,500円(税込) ※2026年3月からの年会費 基本会員 33,000円(税込) |

|---|---|

| ポイント換算率 | 100円につき1ポイント ※税金の納付や一部加盟店の利用は、200円につき1ポイント |

| 旅行傷害保険 | 最高補償額1億円(海外・国内)※利用条件付き |

| 国際ブランド | ダイナースクラブ(Diners Club) |

| 追加会員 | 年会費無料(追加カード発行は4枚まで) ※カード維持手数料:3、4枚目のみ1枚あたり年間5,500円(税込) |

| ETCカード | ・基本会員は5枚まで発行可能 ・追加会員は1会員につき1枚まで発行可能 ※年会費・カード発行手数料無料 |

| ポイント有効期限 | なし |

| ショッピング保険 | 購入日より90日間、年間500万円まで |

※2026年1月時点

重要なお知らせ

2026年3月1日以降にご入会のお手続きが完了したお客様から年会費を改定します。詳しくはこちら

2026年2月末までにお申し込みいただいた場合でも、3月以降にお手続きが完了となる可能性があります。

あらかじめご了承くださいますようお願い申しあげます。

ダイナースクラブ ビジネス・アカウントカードの特徴

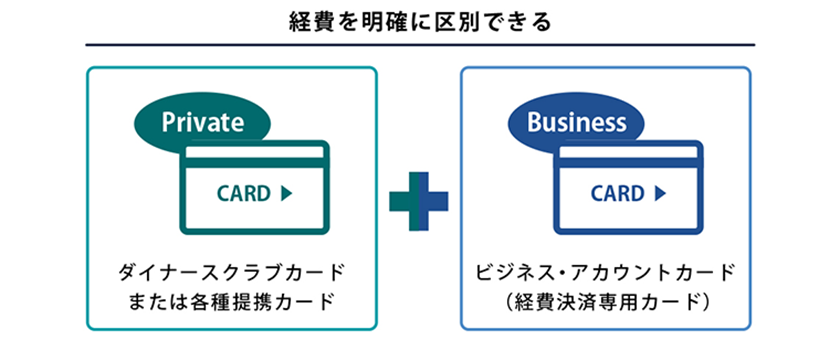

ダイナースクラブ ビジネス・アカウントカードは、法人カードではありませんが、ダイナースクラブカードや各種提携カードの所有者が、追加で申し込める経費決済専用カードです。法人格を持たない個人事業主でも利用でき、ダイナースクラブカードをプライベート用、ダイナースクラブ ビジネス・アカウントカードを経費用と使い分けることで、経費管理の手間を大幅に軽減できます。

ダイナースクラブ ビジネス・アカウントカードには、主に次のような特徴があります。

・プライベート用と経費用に分けて支払口座の設定が可能

ダイナースクラブ ビジネス・アカウントカードと、本会員カードとなるダイナースクラブカードで、別々の支払口座の設定が可能。法人口座の設定もでき、利用代金明細書も別になるため、プライベート用と経費用に分けた経費の管理が容易になります。

・年間手数料は経費に計上可能。ポイントは2枚のカードを合算して使える

ダイナースクラブ ビジネス・アカウントカードの年間手数料は、事業に関わる支出として経費計上できます。年間手数料が所得税の節税につながる場合があるため、お得なクレジットカードといえるでしょう。

なお、クレジットカードの利用で貯まったポイントは本会員カードのポイントと合算して利用できます。

・ダイナースクラブカードならではのサービスを利用できる

ダイナースクラブ ビジネス・アカウントカードでも、JALオンラインのインターネット予約サービスなど、ビジネスに役立つサービスをご利用いただけます。さまざまなビジネスシーンにお役立てください。

■ダイナースクラブ ビジネス・アカウントカードの主な特徴

| 年間手数料 | 5,500円(税込) ※2026年3月からの年間手数料 11,000円(税込) |

|---|---|

| ポイント換算率 | 100円につき1ポイント ※税金の納付や一部加盟店の利用は、200円につき1ポイント |

| 国際ブランド | ダイナースクラブ(Diners Club) |

| ETCカード | カード会員本人が所有する車両台数(車載器台数)に応じて5枚まで ※年会費・カード発行手数料無料 |

| ポイント有効期 | なし |

| 保険 | 本会員カードと同様の保険適用 |

※ダイナースクラブ ビジネス・アカウントカード単体の発行はできません。

※2026年1月時点

重要なお知らせ

2026年3月1日以降にご入会のお手続きが完了したお客様から年間手数料を改定します。詳しくはこちら

2026年2月末までにお申し込みいただいた場合でも、3月以降にお手続きが完了となる可能性があります。

あらかじめご了承くださいますようお願い申しあげます。

法人カードの活用で予定納税や中間申告に備えよう

予定納税や中間申告は、納税スケジュールが事前に決まっており、計画的な資金管理と事務作業の効率化が求められます。こうした税務対応をスムーズに進めるためにも、法人クレジットカードの活用は非常に有効です。

たとえば、クレジットカードで納税すれば、支払いのタイミングを調整できるだけでなく、支出管理の一元化やポイント獲得といったメリットもあります。会計処理の効率化を図りながら、納税に備える体制を整えるうえでも、法人カードの導入を検討してみてはいかがでしょうか。

ビジネスでクレジットカードを利用するなら、クレジットカードの中でも個人事業主や法人経営者を対象にしたクレジットカードがおすすめです。中でも、ダイナースクラブ ビジネスカードとダイナースクラブ ビジネス・アカウントカードは、ステータスカードであり、事業の代表者が持つのにぴったりのカードといえます。

ダイナースクラブは、1950年に米国・ニューヨークのレストランで生まれ、日本で最初の多目的クレジットカードを発行した国際ブランド。安心して使えること、さまざまなサービスが支持されていることなどは、60年以上の歴史が証明しています。ビジネスに寄り添うダイナースクラブカードをぜひお手元に。

※本記事の内容は、2026年1月現在の情報をもとに制作しています。

本記事の内容は、記事制作時点の情報に基づいて作成されています。掲載情報の正確性・妥当性には十分配慮しておりますが、法的または専門的な助言の提供を目的としたものではありません。ご利用にあたっては、 個別の状況に応じて専門家へのご相談など、ご自身の判断でご活用ください。