法人カード(ビジネスカード)とは?個人カードとの違いや選び方のポイントを紹介

事業経費の支払いを、個人での支払いと分けて管理したい場合、事業用のクレジットカードの利用が便利です。

特に、法人や個人事業主などの事業者であれば、法人カードと呼ばれるクレジットカードの利用をおすすめします。法人カードは、現金での決済や個人向けクレジットカードをビジネス利用する場合に比べて、多くのメリットがあるからです。

ここでは、法人カードの概要と法人カードを利用するメリット、そして法人カード選びのポイントについても解説します。

目次

- ・法人カードとは?

- ・事業経費の支払いに法人カードを利用するメリット

・クレジットカードならではのメリット

・法人カードならではのメリット

・法人カードを利用するデメリット

- ・法人カード選びのポイント

・クレジットカードのステータス

・年会費とサービスのバランス

・ポイントの貯め方や使い道

・カード利用可能枠や支払方法に関するサービス

・追加カードの発行枚数

・付帯保険や付帯サービス

・ETCカードの発行の枚数

- ・法人カードの作成方法

・1. 法人カードを選ぶ

・2. 銀行口座を開設しておく

・3. オンラインまたは郵送で申し込みをする

・4. 審査が行われる

・5. 法人カードが発行される

- ・法人カードならダイナースクラブ ビジネスカードがおすすめ

・ダイナースクラブ ビジネスカードの特徴

- ・法人カードは、ハイステータスなダイナースクラブ ビジネスカードを利用しよう

法人カードとは?

法人カードは、事業経費の支払いに用いることを想定した、法人・個人事業主向けのクレジットカードのことです。法人カードには主に、ビジネスカードとコーポレートカードの2種類があります。

ビジネスカードは、主に個人事業主や中小企業向けの法人カードであり、支払口座の指定は、個人口座と法人口座の両方に対応しているものがほとんどです。一方、コーポレートカードは、振替口座に指定できるのは基本的に法人口座のみで、主に大企業向けのカードですが、中には、中小企業向けのコーポレートカードもあります。

なお、クレジットカードは、法人カードと個人カードの2種類に分けられます。個人カードは一般カードとも呼ばれる誰でも入会可能なクレジットカードで、主にプライベートの支払いに使われることが一般的です。

■個人カードと法人カードの違い

| 個人カード | 法人カード | |

|---|---|---|

| 概要 | 個人用のクレジットカード | ビジネス用途に特化したクレジットカード ビジネスカードやコーポレートカードは法人カードの一種 |

| カードを作ることができる人 | 事業者以外も申込可能 | 法人、個人事業主のみ |

| カード利用限度額 | カードによりさまざま | カードによりさまざまだが、一般的に個人カードより高い傾向 |

| 支払口座 | 個人口座のみ | 個人口座、法人口座 |

| 付帯するサービス | カードによりさまざま | カードによりさまざまだが、会計ソフトの優待利用、出張サポート、福利厚生サービスなど、ビジネスに役立つ特典が充実 |

| 従業員カード発行の可否 | 不可 | 規定の枚数まで可能 (別途費用が必要になる場合がある) |

| 年会費 | 年会費0円のカードがある | 年会費0円のものもあるが、年会費のかかるものが一般的 |

事業経費の支払いに法人カードを利用するメリット

事業経費とプライベートの支払いを分けて管理するには、決済にクレジットカードを使うのが便利です。

その際、手持ちの個人カードをビジネス決済専用カードとして使っても問題はありません。しかし、個人事業主や法人、事業規模の大小に関わらず、事業経費の決済には法人カードを使う方がより多くのメリットがあります。

クレジットカードのメリットと、法人カードならではのメリットをそれぞれ紹介します。

クレジットカードならではのメリット

・プライベートとビジネスでの支出を分けられる

・経費管理の手間がかからない

・キャッシュフローにゆとりが生まれる

・年会費は経費に計上できる

法人カードならではのメリット

・支払口座に法人口座を設定できる

・ビジネスをサポートする付帯サービスが利用できる

・従業員用に追加カードが発行できる

・利用限度額が高い

・ビジネスカードの作成には、会社の登記事項証明書が不要

法人カードを利用するデメリット

一方で、法人カードにも、個人カードと比較した場合に考えられるデメリットがあります。

一部の法人カードでは、分割払いやリボルビング払いに対応していないものがあります。特定の月に高額な支払いが発生すると支払いに影響が出てしまいますので、支払方法について事前に確認しておきましょう。

ただし、ダイナースクラブ ビジネスカードのように、ボーナス一括払いやリボルビング払いに対応している法人カードもあります。

また、個人カードには年会費無料のものがありますが、法人カードは年会費がかかるものが主流です。もっとも、法人カードの年会費は経費として計上できますので、節税につながるともいえます。

法人カード選びのポイント

一口に「法人カード」といっても、発行会社によってさまざまなものがあります。法人カードを選ぶ際は、事業の規模やビジネススタイル、1ヵ月の利用金額などを考えて、ニーズに合ったものを選ぶことが大切です。

カードを比較する際に、ポイントとなる項目を紹介しましょう。

クレジットカードのステータス

クレジットカードのステータスは、法人カードを選ぶ際の大事なポイントです。

クレジットカードの中には、ステータスカードと呼ばれるものがあります。この場合のステータスとは、カードの券面によって社会的な立場や信用度を表す言葉です。ゴールドやプラチナといったランクをつけてステータスカードとしているクレジットカードブランドもあります。

ハイステータスの法人カードは、一定の社会的信用を得られるといったメリットがあるほか、一般的なカードよりも付帯保険や付帯サービスが充実している場合が多く見られます。ダイナースクラブの場合、ブランドそのものがステータスカードとしての意味を持っているため、ゴールドやプラチナといった名前は使用していません。

ビジネスにとって、信用は大切なものです。法人カードのステータスについても、選ぶ際は確認しておきましょう。

年会費とサービスのバランス

年会費とサービスのバランスについても、法人カード選びでは重要なポイントになります。

法人カードの年会費は、カード会社や決済ブランド、カードのランクによって異なり、条件を満たすと無料といったものから10万円を超えるものまでさまざまです。

カードによる違いはありますが、基本的には年会費が高いカードほど、付帯保険や付帯サービスは充実しています。年会費が安くても、ほしい補償やサービスが付いていなくては使い勝手がいいとはいえません。年会費と付帯保険やサービスの内容などのバランスを考え、つり合いが取れるものを選びましょう。

ポイントの貯め方や使い道

ビジネスカードを利用する際、ポイントの貯め方や使い道についても確認します。

法人カードを利用する際、ポイントの貯め方や使い道についても確認します。

ポイント付与率とは、クレジットカードの利用金額に対して、何ポイントが付与されるかを表したものです。クレジットカードによっては、ポイント還元などと呼ばれます。

法人カードも、個人カードと同じように、利用金額に合わせてポイントが貯まります。貯まったポイントは、オフィスで使う電化製品に交換したり、出張の際の交通費として使用したりできるのが特徴です。

ポイント付与率は、「何円の利用で何ポイントが入るのか」と「ポイントの交換レート」で決まります。同じカードでも、特定のショップでの買い物は2倍のポイントが入るといった場合もありますし、ポイントの交換レートも「何と交換するか」によって変わるので、一概に「1ポイント1円相当」とはいえません。

自分が想定する使い方に合っているか、魅力的なポイントの使い道があるかといった点をチェックしましょう。

カード利用可能枠や支払方法に関するサービス

法人カードのカード利用可能枠の上限や、リボルビング払いに対応しているかなど、支払いに関するサービスについて確認しておくことが大切です。

クレジットカードのカード利用可能枠は審査の結果によって決まるので、申し込みの時点では分かりません。ただ、クレジットカードの中には「ショッピング枠100万円まで」など、カード利用可能枠の上限があらかじめ明示されているものもあります。事業経費の決済は、ひと月の支払いが高額になることも考えられるため、事業規模や過去の経費支出状況から、カード利用可能枠に余裕のあるカードをおすすめします。

また、一部の法人カードは一括払いのみで、分割払いやリボ払いに対応していないものもあるので、支払いに関する内容をよく確認しておきましょう。

ダイナースクラブのように、ショッピング一回払いについては一律の制限を設けず、個別に対応しているものもあります。このほか長期の海外出張など、支払いが高額になる可能性がある場合は、事前に連絡をすることでスムーズにカードの利用ができる「高額利用の事前ご相談サービス」といった対応も便利です。

さらに支払方法について、ダイナースクラブはボーナス一括払いやリボルビング払いにも対応していますので、さまざまなビジネスシーンで安心して利用できます。

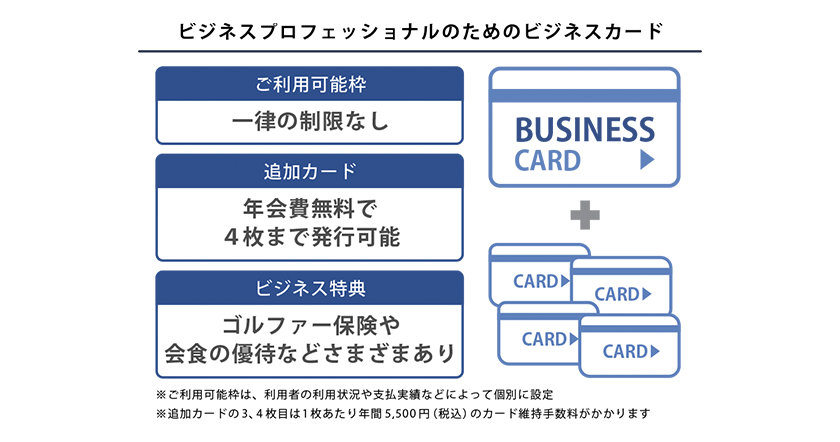

追加カードの発行枚数

法人カードを選ぶ際、従業員がいる場合は、追加カードの発行枚数について確認しておきましょう。

従業員に渡せる追加カードの発行枚数は、法人カードによってさまざまですから、クレジットカードを持たせたい従業員数を確認し、その分を確保できるカードが最適といえます。

追加カードには別途で年会費がかかる場合がありますので、費用面のチェックも必要です。なお、追加カードの年会費も、経費として計上できます。

ダイナースクラブ ビジネスカードは追加カードを4枚まで、年会費無料で発行できます(3、4枚目は1枚あたり年間5,500円(税込)のカード維持手数料がかかります)。

付帯保険や付帯サービス

付帯保険・付帯サービスの内容は、法人カードによってさまざまです。代表的な付帯保険・付帯サービスとしては、下記のようなものがあります。

<クレジットカードの代表的な付帯保険・付帯サービス>

- ・海外旅行傷害保険

- ・国内旅行傷害保険

- ・ショッピング保険

- ・空港ラウンジの無料利用

- ・出張手配サポート

- ・レストランや宿泊施設の優待サービス

- ・ゴルフ場の予約や優待サービス

- ・会計ソフトやビジネスコンサルティングの優待サービス

国内での出張が多い場合は国内旅行傷害保険が充実し、空港ラウンジの無料利用や出張手配サポートがあるものがおすすめです。取引先との会食が多い場合はレストランの予約・優待サービスが充実しているものが適しています。

このように、自身の事業に有用な保険やサービスが付帯している法人カードが、選定の候補になります。

ETCカードの発行の枚数

ビジネスで車の利用が多い場合、ETCカードの発行枚数は重要な要素です。

法人カードでは、追加カードとしてETCカードを発行できます。ETC利用料金は、法人カードの決済分とまとめて請求されるので、非常に便利です。カードによって発行可能な枚数が違うので、必要な枚数発行できるかをチェックしましょう。

ダイナースクラブ ビジネスカードは、基本会員は5枚まで、追加会員は1会員1枚までETCカードを付帯できます(ETCカードの発行枚数の上限は、追加会員の人数に関わらず、4枚までです)。

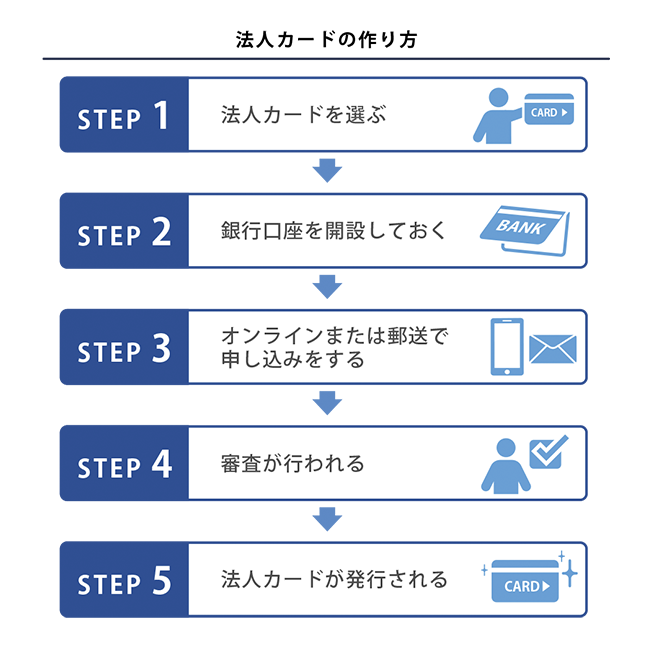

法人カードの作成方法

法人カードは以下の手順で作成します。個人カードを作成する場合とほぼ同じ流れです。

1. 法人カードを選ぶ

まずは、申し込みたい法人カードを選びましょう。前述した「法人カード選びのポイント」を参考にしながら、自分に合ったものを選ぶことが大切です。

2. 銀行口座を開設しておく

続いて、法人カードに紐づける口座振替用の金融機関口座を用意します。個人事業主であれば個人名義、または屋号の口座、法人であれば法人名義の口座を用意しましょう。

3. オンラインまたは郵送で申し込みをする

法人カードの申し込みは、オンラインまたは郵送で行うことができます。一般的に、オンラインでの申し込みのほうが、郵送に比べ、手続きの時間はかかりません。

4. 審査が行われる

申し込み後、クレジットカード会社による審査が行われます。審査対象は、代表者個人と法人の両方だったり、代表者個人のみだったりと、法人カードを発行するクレジットカード会社によって異なります。

5. 法人カードが発行される

審査を通過すると、法人カードが発行されます。一般的には、申し込みからカードが手元に届くまで、およそ2~3週間かかります。

法人カードならダイナースクラブ ビジネスカードがおすすめ

法人カード選びでは、年会費だけに注目するのではなく、カードが持つステータスや付帯保険の内容、追加カード、ETCカードの発行枚数といったサービス内容もしっかり確認することが大切です。

そのような観点で選んだとき、数ある法人カードの中でも特にステータス性があり、使い勝手がよいカードがダイナースクラブ ビジネスカードです。

ダイナースクラブ ビジネスカードの特徴

ダイナースクラブ ビジネスカードは、個人事業主・法人経営者向けのビジネス専用カードです。法人・団体などの代表者や役員、または個人事業主であればお申し込みいただけます。

ダイナースクラブ ビジネスカードの特徴は次の通りです。

・企業役員や医師、弁護士など、社会的信用の高い人々に利用されてきた実績がある

ダイナースクラブはアメリカで1950年に誕生し、クレジットカード業界をリードしてきた世界初の多目的クレジットカードです。日本では1961年から発行を開始し、以来、企業の役員、医師や弁護士といった国家資格を有する方など、社会的信用の高い方をメンバーとしてお迎えしてきました。

創業当時から今に至るまでの、クラブの信頼とステータスを高めるための積み上げがあるからこそ、ステータスカードとして広く認知されています。

・ダイナースクラブ ビジネスカードならではのサービスが利用できる

ダイナースクラブカードで利用できるサービスにプラスして、さらにビジネスに役立つ優待特典も多数ご利用いただけます。

たとえば、会計ソフトの優待サービス、税務相談や法律相談などの優待サービスがあるほか、事業承継やM&Aなどのビジネスコンサルティングサービスなどもあります。ゴルファー保険をはじめとするゴルフ優待サービスや加盟店優待、JALオンラインのインターネット予約サービスなどもご利用いただけますので、さまざまなビジネスシーンにご活用ください。

・ポイントの有効期限なしで、ワンランク上の賞品と交換できる

ダイナースクラブのポイントには有効期限がないため、好きなタイミングでポイントをご利用いただけます。貯めたポイントは、厳選グルメや人気メーカーの家電、ゴルフ用品、各種商品券などに交換可能です。いずれもステータスカードにふさわしい、ワンランク上の賞品がラインナップされています。

・利用可能枠に一律の制限なし

ダイナースクラブのカードは、ご利用可能枠に一律の制限はありません。一人ひとりの利用状況や支払い実績に応じて、個別に設定されます。高額なお買い物の際は事前にご相談いただけるサービスもあります。

・登記事項証明書の提出が不要、個人の信用でお申し込みができる

ダイナースクラブ ダイナースクラブ ビジネスカードは、申込時に登記事項証明書(登記簿謄本)の提出は必要なく、事業主の信用情報だけでお申し込みができます。法人経営者・個人事業主のどちらでも、お申し込みが可能です。

・充実のビジネス特典がある

加盟店優待「ビジネス・オファー」、会計ソフト「freee」の優待、会員限定の招待イベントなど、ビジネスカードならではの特典も充実しています。

・従業員を含めた経費の一元管理が可能

ダイナースクラブ ビジネスカードは、18歳以上の従業員に対し、追加カードを4枚まで年会費無料で発行可能です(3、4枚目は1枚あたり年間5,500円(税込)のカード維持手数料がかかります)。従業員を含めた経費の一元管理が可能になり、出張費の精算や仮払いの手間も省けます。

■ダイナースクラブ ビジネスカードの主な特徴

| 年会費 | 基本会員 27,500円(税込) ※2026年3月からの年会費 基本会員 33,000円(税込) |

|---|---|

| ポイント換算率 | 100円につき1ポイント ※税金の納付や一部加盟店の利用は、200円につき1ポイント |

| 旅行傷害保険 | 最高補償額1億円(海外・国内)※利用条件付き |

| 国際ブランド | ダイナースクラブ(Diners Club) |

| 追加会員 | 年会費無料(追加カード発行は4枚まで) ※カード維持手数料:3、4枚目のみ1枚あたり年間5,500円(税込) |

| ETCカード | ・基本会員は5枚まで発行可能 ・追加会員は1会員につき1枚まで発行可能 ※年会費・カード発行手数料無料 |

| ポイント有効期限 | なし |

| ショッピング保険 | 購入日より90日間、年間500万円まで |

※2025年12月時点

重要なお知らせ

2026年3月1日以降にご入会のお手続きが完了したお客様から年会費を改定します。詳しくはこちら

2026年2月末までにお申し込みいただいた場合でも、3月以降にお手続きが完了となる可能性があります。

あらかじめご了承くださいますようお願い申しあげます。

ダイナースクラブ ビジネス・アカウントカードの特徴

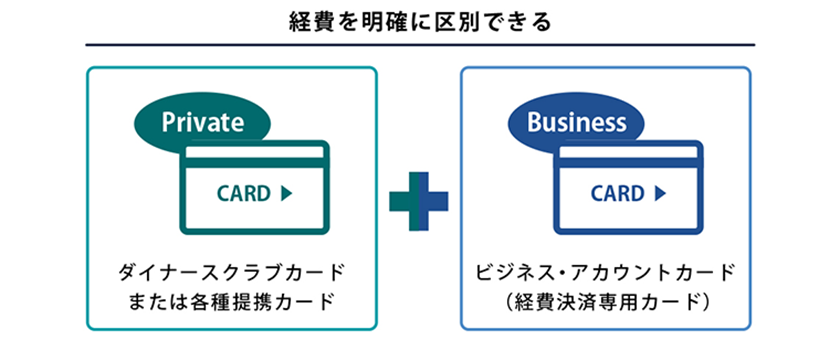

ダイナースクラブ ビジネス・アカウントカードは、法人カードではありませんが、ダイナースクラブカードや各種提携カードの所有者が、追加で申し込める経費決済専用カードです。法人格を持たない個人事業主でも利用でき、ダイナースクラブカードをプライベート用、ダイナースクラブ ビジネス・アカウントカードを経費用と使い分けることで、経費管理の手間を大幅に軽減できます。

ダイナースクラブ ビジネス・アカウントカードには、主に次のような特徴があります。

・プライベート用と経費用に分けて支払口座の設定が可能

ダイナースクラブ ビジネス・アカウントカードと、本会員カードとなるダイナースクラブカードで、別々の支払口座の設定が可能。法人口座の設定もでき、利用代金明細書も別になるため、プライベート用と経費用に分けた経費の管理が容易になります。

・年間手数料は経費に計上可能。ポイントは2枚のカードを合算して使える

ダイナースクラブ ビジネス・アカウントカードの年間手数料は、事業に関わる支出として経費計上できます。年間手数料が所得税の節税につながる場合があるため、お得なクレジットカードといえるでしょう。

なお、クレジットカードの利用で貯まったポイントは本会員カードのポイントと合算して利用できます。

・ダイナースクラブカードならではのサービスを利用できる

ダイナースクラブ ビジネス・アカウントカードでも、JALオンラインのインターネット予約サービスなど、ビジネスに役立つサービスをご利用いただけます。さまざまなビジネスシーンにお役立てください。

■ダイナースクラブ ビジネス・アカウントカードの主な特徴

|

年間手数料 |

5,500円(税込) |

|---|---|

| ポイント換算率 |

100円につき1ポイント |

| 国際ブランド |

ダイナースクラブ(Diners Club) |

| ETCカード |

カード会員本人が所有する車両台数(車載器台数)に応じて5枚まで |

| ポイント有効期限 |

なし |

| 保険 |

本会員カードと同様の保険適用 |

※ダイナースクラブ ビジネス・アカウントカード単体の発行はできません。

※2025年12月時点

詳細はこちら

重要なお知らせ

2026年3月1日以降にご入会のお手続きが完了したお客様から年会費を改定します。詳しくはこちら

2026年2月末までにお申し込みいただいた場合でも、3月以降にお手続きが完了となる可能性があります。

あらかじめご了承くださいますようお願い申しあげます。

法人カードは、ハイステータスなダイナースクラブ ビジネスカードを利用しよう

法人カードには、経費管理の手間が軽減されるといったクレジットカード決済のメリットに加え、ビジネスに役立つサービスが充実しているといった法人カードならではのメリットもあります。

中でも、法人カードに重要なのはステータス性です。ステータス性の高いクレジットカードを持っているということは、安心できるビジネスを展開している証でもあります。

ダイナースクラブは、1950年に米国・ニューヨークのレストランで生まれ、日本で最初のクレジットカードを発行した国際ブランド。安心して使えること、さまざまなサービスが支持されていることなどは、60年以上の歴史が証明しています。

そして、ダイナースクラブ ビジネスカードは、JALオンラインのインターネット予約サービスや会計ソフトとの連携など、ビジネスに役立つ特典が充実。法人でも申し込みに登記事項証明書等が不要で、個人の信用のみで審査を受けられる魅力もあります。

ビジネスに寄り添うダイナースクラブカードをぜひお手元に。

※本記事は、2025年1月現在の情報です。

本記事の内容は、記事制作時点の情報に基づいて作成されています。掲載情報の正確性・妥当性には十分配慮しておりますが、法的または専門的な助言の提供を目的としたものではありません。ご利用にあたっては、個別の状況に応じて専門家へのご相談など、ご自身の判断でご活用ください。